гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷ/гӮӘгӮ·гғ¬гғјгӮҝгғјзі»

гҒ“гҒ®з”»йқўгҒ§гҒ§гҒҚгӮӢгҒ“гҒЁ

гғҒгғЈгғјгғҲдёҠгҒ«гӮӘгӮ·гғ¬гғјгӮҝгғјзі»гҒ®гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷгӮ’иЎЁзӨәгҒ•гҒӣгӮӢгҒ“гҒЁгҒҢгҒ§гҒҚгҒҫгҒҷгҖӮ

гғҒгғЈгғјгғҲдёҠгҒ«гӮӘгӮ·гғ¬гғјгӮҝгғјзі»гҒ®гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷгӮ’иЎЁзӨәгҒ•гҒӣгӮӢгҒ“гҒЁгҒҢгҒ§гҒҚгҒҫгҒҷгҖӮ

зӣ®ж¬Ў

гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷгҖҖгӮӘгӮ·гғ¬гғјгӮҝгғјзі»гҒ§иЎЁзӨәгҒ§гҒҚгӮӢжҢҮжЁҷдёҖиҰ§

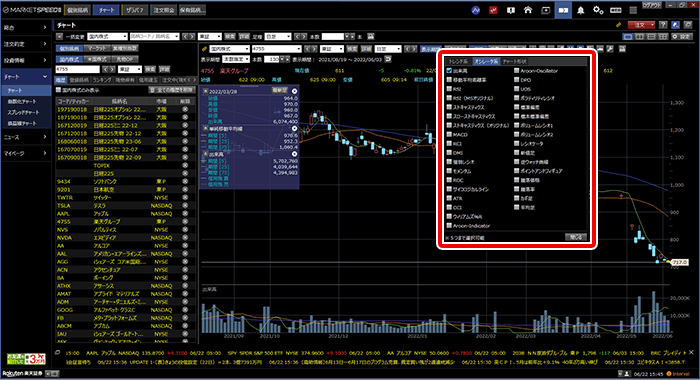

гғҒгғЈгғјгғҲз”»йқўгҒ§гҖҢгғҶгӮҜгғӢгӮ«гғ«гҖҚгғңгӮҝгғігӮ’гӮҜгғӘгғғгӮҜгҒҷгӮӢгҒЁгҖҒгғҒгғЈгғјгғҲдёҠгҒ«иЎЁзӨәгҒ•гҒӣгӮӢгғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷгҒ®йҒёжҠһз”»йқўгҒҢиЎЁзӨәгҒ•гӮҢгҒҫгҒҷгҖӮ

дёҠйғЁгҒ®гҖҢгӮӘгӮ·гғ¬гғјгӮҝгғјзі»гҖҚгӮҝгғ–гӮ’гӮҜгғӘгғғгӮҜгҒҷгӮӢгҒЁгҖҒгӮӘгӮ·гғ¬гғјгӮҝгғјзі»гҒ®гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷйҒёжҠһз”»йқўгҒ«еҲҮгӮҠжӣҝгӮҸгӮҠгҒҫгҒҷгҖӮ

гғҒгғЈгғјгғҲз”»йқў

гғһгғјгӮұгғғгғҲгӮ№гғ”гғјгғү II гҒ§гҒҜгҖҒ34зЁ®йЎһгҒ®гӮӘгӮ·гғ¬гғјгӮҝгғјзі»гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷгӮ’жҗӯијүгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ

- еҮәжқҘй«ҳ

- 移еӢ•е№іеқҮд№–йӣўзҺҮ

- RSIпјҲMSгӮӘгғӘгӮёгғҠгғ«пјү

- RSI

- гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№

- гӮ№гғӯгғјгӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№

- гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№пјҲгӮӘгғӘгӮёгғҠгғ«пјү

- MACD

- RCI

- DMI

- еј·ејұгғ¬гӮ·гӮӘ

- гғўгғЎгғігӮҝгғ

- ROC

- гӮөгӮӨгӮігғӯгӮёгӮ«гғ«гғ©гӮӨгғі

- ATR

- CCI

- гӮҰгӮЈгғӘгӮўгғ гӮә%R

- Aroon-Indicator

- Aroon-Oscillator

- DPO

- UOS

- гғңгғ©гғҶгӮЈгғӘгғҶгӮЈгғ¬гӮ·гӮӘ

- жЁҷжә–еҒҸе·®

- жЁҷжң¬жЁҷжә–еҒҸе·®

- гғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘ1

- гғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘ2

- гғ¬гӮ·гӮӘгӮұгғјгӮҝ

- ж ӘдҫЎз§»еӢ•е№іеқҮд№–йӣўз·ҡ

- ж–°еҖӨи¶і

- йҖҶгӮҰгӮ©гғғгғҒжӣІз·ҡ

- гғқгӮӨгғігғҲгӮўгғігғүгғ•гӮЈгӮ®гғҘгӮў

- йЁ°иҗҪдҫЎж ј

- йЁ°иҗҪзҺҮ

- гӮ«гӮ®и¶і

- е№іеқҮи¶і

гғҶгӮҜгғӢгӮ«гғ«жҢҮжЁҷгҖҖгӮӘгӮ·гғ¬гғјгӮҝгғјзі»гҒ®иЁҲз®—ејҸ

еҮәжқҘй«ҳ

еҪ“и©ІйҠҳжҹ„гҒ®еҮәжқҘй«ҳгӮ’иЎЁзӨәгҒ—гҒҫгҒҷгҖӮ

移еӢ•е№іеқҮд№–йӣўзҺҮ

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®з§»еӢ•е№іеқҮгҒЁзөӮеҖӨгҒЁгҒ®е·®гӮ’пј…гҒ§иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮ

MAER пјҡ 移еӢ•е№іеқҮд№–йӣўзҺҮпјҲMoving Average Estrangement Rateпјү

C пјҡ зөӮеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1вүҰTermвүҰ200гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ5, 25, 75пјү

RSI

гҖҢзӣёеҜҫеҠӣжҢҮж•°гҖҚгҒЁгӮӮе‘јгҒ°гӮҢгҒҰгҒ„гҒҫгҒҷгҖӮдёҖе®ҡжңҹй–“еҶ…гҒ®еҖӨе№…гҒ®гҒҶгҒЎгҖҒдёҠжҳҮгҒ—гҒҹеҲҶгҒ®еҖӨе№…гҒҢгҒ©гҒ®гҒҸгӮүгҒ„гҒӮгӮӢгҒӢгӮ’зӨәгҒ—гҒҹгӮӮгҒ®гҒ§гҖҒ0%〜100%гҒ®зҜ„еӣІгҒ§иЎЁгҒ•гӮҢгҒҫгҒҷгҖӮRSIгҒҢ100%гҒ§гҒӮгӮҢгҒ°гҖҒж ӘдҫЎгҒҢдёҖе®ҡжңҹй–“дёҠжҳҮгҒ—з¶ҡгҒ‘гҖҒ0%гҒӘгӮүгҒ°дёӢиҗҪгҒ—з¶ҡгҒ‘гҒҰгҒ„гҒҹгҒ“гҒЁгӮ’ж„Ҹе‘ігҒ—гҒҫгҒҷгҖӮдёҖиҲ¬зҡ„гҒ«80%(70%)д»ҘдёҠгҒ§иІ·гӮҸгӮҢйҒҺгҒҺгҖҒ20пј…(30пј…)д»ҘдёӢгҒ§еЈІгӮүгӮҢйҒҺгҒҺгҒЁгҒ•гӮҢгҒҫгҒҷгҖӮгҒҫгҒҹгҖҒеҪ“ж—ҘгҒ®ж ӘдҫЎгӮ’еҗ«гӮ“гҒ§иЁҲз®—гҒ•гӮҢгӮӢгғһгғјгӮұгғғгғҲгӮ№гғ”гғјгғүгӮӘгғӘгӮёгғҠгғ«гҒ®RSIгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮ

- RSI

еүҚж—ҘгҒҫгҒ§гҒ®жҢҮе®ҡжңҹй–“гҒ®еҖӨдёҠгҒҢгӮҠеҗҲиЁҲгҖҒе№іеқҮпјҲеүҚж—ҘзөӮеҖӨпјңеҪ“ж—ҘзөӮеҖӨпјү

еүҚж—ҘгҒҫгҒ§гҒ®жҢҮе®ҡжңҹй–“гҒ®еҖӨдёӢгҒҢгӮҠеҗҲиЁҲгҖҒе№іеқҮпјҲеүҚж—ҘзөӮеҖӨпјһеҪ“ж—ҘзөӮеҖӨпјү

еҪ“ж—ҘгӮ’еҗ«гӮҒгҒҹжҢҮе®ҡжңҹй–“гҒ®еҖӨдёҠгҒҢгӮҠе№іеқҮгҒЁеҖӨдёӢгҒҢгӮҠе№іеқҮ

еҪ“ж—ҘеҖӨдёҠгҒҢгӮҠгҒ®е ҙеҗҲпјҡ

еҪ“ж—ҘеҖӨдёӢгҒҢгӮҠгҒ®е ҙеҗҲпјҡ

дёҠиЁҳгӮҲгӮҠRSIгӮ’жұӮгӮҒгӮӢ

- RSIпјҲMSгӮӘгғӘгӮёгғҠгғ«пјү

жҢҮе®ҡжңҹй–“гҒ®еҖӨдёҠгҒҢгӮҠеҗҲиЁҲпјҲеүҚж—ҘзөӮеҖӨпјңеҪ“ж—ҘзөӮеҖӨпјү

жҢҮе®ҡжңҹй–“гҒ®еҖӨдёӢгҒҢгӮҠеҗҲиЁҲпјҲеүҚж—ҘзөӮеҖӨпјһеҪ“ж—ҘзөӮеҖӨпјү

дёҠиЁҳгӮҲгӮҠRSIгӮ’жұӮгӮҒгӮӢ

- RSIгғңгғӘгғігӮёгғЈгғј

RSIгғңгғӘгғігӮёгғЈгғјгғҗгғігғүгҒЁгҒҜгҖҒRSIгҒ®еӨүеӢ•зҜ„еӣІгӮ’зөұиЁҲеӯҰзҡ„гҒ«дәҲжё¬гҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮеҲқжңҹиЁӯе®ҡеҖӨгҒ§гҒӮгӮӢгҖҺRSIгғңгғӘгғігӮёгғЈгғјгғҗгғігғүПғгҖҸгҒҢгҖҺ2.00гҖҸгҒ®е ҙеҗҲгҖҒRSIгҒҢдёҠдёӢгҒ®з·ҡгҒ®зҜ„еӣІеҶ…гҒ§еӨүеӢ•гҒҷгӮӢзўәзҺҮгҒҢзҙ„95.4%гҒ§гҒӮгӮӢгҒ“гҒЁгӮ’зӨәгҒ—гҒҫгҒҷгҖӮ

гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№

дёҖе®ҡжңҹй–“гҒ®ж ӘдҫЎеӨүеӢ•гҒ«еҜҫгҒҷгӮӢзҸҫеңЁгҒ®ж ӘдҫЎгҒ®дҪҚзҪ®гҒӢгӮүзӣёе ҙгҒ®зӣёеҜҫзҡ„гҒӘеӢўгҒ„гӮ’жҺЁиЁҲгҒ—гҒҹгӮӮгҒ®гҖӮ

гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№гҒҜ%Kгғ»%DгӮ’дҪҝгҒ„гҖҒгӮ№гғӯгғјгӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№гҒҜ%KгҒ®д»ЈгӮҸгӮҠгҒ«%DгӮ’дҪҝгҒ„гҖҒ%DгҒ®д»ЈгӮҸгӮҠгҒ«%DгҒ®3ж—Ҙ間移еӢ•е№іеқҮпјҲ%SDпјүгӮ’дҪҝгҒ„гҒҫгҒҷгҖӮгӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№гҒ®ж–№гҒҢй »з№ҒгҒ«еЈІиІ·гӮ·гӮ°гғҠгғ«гҒҢеҮәгҒҫгҒҷгҒҢгҖҢгғҖгғһгӮ·гҖҚгӮӮеӨҡгҒ„гҒЁгҒ„гӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮдёҖиҲ¬зҡ„гҒ«70%д»ҘдёҠгҒ§й«ҳеҖӨеңҸгҖҒ30%д»ҘдёӢгҒ§е®үеҖӨеңҸгҒЁгҒ„гӮҸгӮҢгҒҰгҒҠгӮҠгҖҒе®үеҖӨеңҸпјҲй«ҳеҖӨеңҸпјүгҒ§пј…KгҒҢпј…DгӮ’дёҠпјҲдёӢпјүгҒ«жҠңгҒ‘гҒҹгӮүгҖҒиІ·гҒ„пјҲеЈІгӮҠпјүгҒ®гӮ·гӮ°гғҠгғ«гҒЁгҒ„гӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№пјҲгӮӘгғӘгӮёгғҠгғ«пјүгҒҜжҘҪеӨ©иЁјеҲёгӮӘгғӘгӮёгғҠгғ«гҒ®иЁҲз®—ж–№жі•гҒ§%KгҒ®3ж—Ҙ間移еӢ•е№іеқҮгҒЁ%DгҒ®3ж—Ҙ間移еӢ•е№іеқҮгӮ’дҪҝгҒ„гҒҫгҒҷгҖӮ

%K пјҡпјҲжҢҮе®ҡжңҹй–“пјҲkTermпјүгҒ®жңҖй«ҳеҖӨ-жңҖе®үеҖӨпјү×100

%D пјҡпјҲзөӮеҖӨ-жҢҮе®ҡжңҹй–“пјҲdTermпјүгҒ®жңҖе®үеҖӨгҒ®еҗҲиЁҲпјү/пјҲжҢҮе®ҡжңҹй–“пјҲdTermпјүгҒ®жңҖй«ҳеҖӨ-жңҖе®үеҖӨгҒ®еҗҲиЁҲпјү×100

%SD пјҡжҢҮе®ҡжңҹй–“пјҲdTermпјүгҒ®%DгҒ®з§»еӢ•е№іеқҮ

%KпјҲгӮӘгғӘгӮёгғҠгғ«пјүпјҡжҢҮе®ҡжңҹй–“пјҲkoTermпјүгҒ®%KгҒ®з§»еӢ•е№іеқҮ

%DпјҲгӮӘгғӘгӮёгғҠгғ«пјүпјҡжҢҮе®ҡжңҹй–“пјҲdoTermпјүгҒ®%DгҒ®з§»еӢ•е№іеқҮ

гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№пјҡ%KгҖҒ%DгӮ’иЎЁзӨә

гӮ№гғӯгғјгӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№пјҡ%DгҖҒ%SDгӮ’иЎЁзӨә

гӮ№гғҲгӮӯгғЈгӮ№гғҶгӮЈгӮҜгӮ№пјҲгӮӘгғӘгӮёгғҠгғ«пјүпјҡ%KпјҲгӮӘгғӘгӮёгғҠгғ«пјүгҖҒ%DпјҲгӮӘгғӘгӮёгғҠгғ«пјүгӮ’иЎЁзӨә

MH пјҡ жңҖй«ҳеҖӨ

ML пјҡ жңҖе®үеҖӨ

H пјҡ й«ҳеҖӨ

L пјҡ е®үеҖӨ

C пјҡ зөӮеҖӨ

t пјҡ еҹәжә–ж—Ҙ

kTerm пјҡ жңҹй–“пјҲ%KпјүгҖҖ・・・иЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2≦kTerm≦99пјү

dTerm пјҡ жңҹй–“пјҲ%DпјүгҖҖ・・・иЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2≦dTerm≦99пјү

koTermпјҡе№іеқҮжңҹй–“пјҲ%KпјүгҖҖ・・・иЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2≦koTerm≦99пјү

doTermпјҡе№іеқҮжңҹй–“пјҲ%DпјүгҖҖ・・・иЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2≦doTerm≦99пјү

MACD

зҹӯжңҹгҒЁй•·жңҹгҒ®жҢҮ数移еӢ•е№іеқҮз·ҡгҒ®дҫЎж је·®гҒ®жҺЁз§»гӮ’гӮ°гғ©гғ•еҢ–гҒ—гҒҹ гӮӮгҒ®гҒ§гҒҷгҖӮ

гҒ•гӮүгҒ«гҖҒMACDгӮ’移еӢ•е№іеқҮз·ҡеҢ–гҒ—гҒҹгӮ·гӮ°гғҠгғ«гҒЁгҒ®2 жң¬гҒ®з·ҡгҒ§иЎЁгҒ—гҒҫгҒҷгҖӮдёҖиҲ¬зҡ„гҒ«гҒҜгҖҒMACDгҒҢгӮ·гӮ°гғҠгғ«гӮ„0еҶҶгғ©гӮӨгғігӮ’дёҠ(дёӢ)гҒ«жҠңгҒ‘гҒҹгҒЁгҒ“гӮҚгҒҢиІ·гҒ„(еЈІгӮҠ)гҒ®гӮөгӮӨгғігҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

гҒҫгҒҹгҖҒMACDгҒЁгӮ·гӮ°гғҠгғ«гҒЁгҒ®е·®гӮ’MACDгғ’гӮ№гғҲгӮ°гғ©гғ гҒЁиЁҖгҒ„жЈ’гӮ°гғ©гғ•гҒ§иЎЁгҒ—гҖҒгғҲгғ¬гғігғүгҒ®еј·гҒ•гӮ’еҲӨж–ӯгҒҷгӮӢ1гҒӨгҒ®еҹәжә–гҒЁгҒ—гҒҰз”ЁгҒ„гӮүгӮҢгҒҫгҒҷгҖӮ

MACD пјҡ 移еӢ•е№іеқҮеҸҺжқҹжӢЎж•Јжі•пјҲMoving Average Convergence Divergenceпјү

SIG пјҡ MACDгҒ®жҢҮ数移еӢ•е№іеқҮ

EMA пјҡ жҢҮ数平滑移еӢ•е№іеқҮз·ҡпјҲExponential Moving Averageпјү

t пјҡ еҹәжә–ж—Ҙ

sTerm пјҡ жңҹй–“пјҲзҹӯжңҹпјү

lTerm пјҡ жңҹй–“пјҲй•·жңҹпјү

s пјҡ жңҹй–“пјҲгӮ·гӮ°гғҠгғ«пјү

HistgramгҖҖ:гҖҖMACDгғ’гӮ№гғҲгӮ°гғ©гғ

зөӮеҖӨгҒ§жҢҮе®ҡжңҹй–“пјҲзҹӯжңҹпјҸй•·жңҹпјүгҒ®жҢҮ数平滑移еӢ•е№іеқҮгӮ’жұӮгӮҒгҖҒMACDгӮ’жұӮгӮҒгӮӢгҖӮ

sEMAпјҡзөӮеҖӨгҒ§жңҹй–“пјҲзҹӯжңҹпјүгҒ§жұӮгӮҒгҒҹжҢҮ数平滑移еӢ•е№іеқҮ

lEMAпјҡзөӮеҖӨгҒ§жңҹй–“пјҲй•·жңҹпјүгҒ§жұӮгӮҒгҒҹжҢҮ数平滑移еӢ•е№іеқҮ

дёҠиЁҳгҒ§жұӮгӮҒгҒҹMACDгҒ§жҢҮе®ҡжңҹй–“пјҲгӮ·гӮ°гғҠгғ«пјүгҒ®жҢҮ数平滑移еӢ•е№іеқҮгӮ’жұӮгӮҒгҖҒSIGгӮ’жұӮгӮҒгӮӢгҖӮ

mEMAпјҡMACDгҒ§жңҹй–“пјҲгӮ·гӮ°гғҠгғ«пјүгҒ§жұӮгӮҒгҒҹжҢҮ数平滑移еӢ•е№іеқҮ

дёҠиЁҳгҒ§жұӮгӮҒгҒҹMACDгҒЁSIGгҒЁгҒ®е·®гҒ§гҒӮгӮӢHistgramгӮ’жұӮгӮҒгӮӢгҖӮ

RCI

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®ж—Ҙд»ҳпјҲжҷӮй–“пјүгҒЁзөӮеҖӨгҒқгӮҢгҒһгӮҢгҒ«й ҶдҪҚгӮ’гҒӨгҒ‘ гӮӢгҒ“гҒЁгҒ§гҖҒдёЎиҖ…гҒ«гҒ©гӮҢгҒ гҒ‘гҒ®зӣёй–ўй–ўдҝӮгҒҢгҒӮгӮӢгҒ®гҒӢгӮ’ж•°еҖӨеҢ–гҒ—гҖҒгӮ° гғ©гғ•гҒ«гҒ—гҒҹгӮӮгҒ®гҖӮеЈІгӮүгӮҢйҒҺгҒҺгҒӢиІ·гӮҸгӮҢйҒҺгҒҺгҒӢгӮ’иҰӢжҘөгӮҒгҖҒеЈІгӮҠиІ·гҒ„ гҒ®гӮҝгӮӨгғҹгғігӮ°гӮ’еҲӨж–ӯгҒҷгӮӢйҡӣгҒ«з”ЁгҒ„гҒҫгҒҷгҖӮдёҖиҲ¬зҡ„гҒ«+80%д»ҘдёҠгҒ§ й«ҳеҖӨеңҸгҖҒ−80%д»ҘдёӢгҒ§е®үеҖӨеңҸгҒЁиЁҖгӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

- ж—Ҙд»ҳй ҶдҪҚ

еҹәжә–ж—ҘгӮ’1гҒЁгҒ—гҖҒйҒҺеҺ»гҒ«жҲ»гӮӢгҒ”гҒЁгҒ«+1гҒҷгӮӢ - дҫЎж јй ҶдҪҚ

жҢҮе®ҡжңҹй–“гҒ®зөӮеҖӨгҒҢй«ҳгҒ„й ҶгҒ«й ҶдҪҚгӮ’жұәгӮҒгӮӢгҖӮеҗҢеҖӨгҒ®е ҙеҗҲгҒҜе№іеқҮеҖӨгҒЁгҒҷгӮӢгҖӮ

DMI

гғ—гғ©гӮ№ж–№еҗ‘гҒёгҒ®еј·гҒ•гӮ’зӨәгҒҷпјӢDIгҖҒгғһгӮӨгғҠгӮ№ж–№еҗ‘гҒёгҒ®еј·гҒ•гӮ’зӨәгҒҷпјҚDIгҖҒгғҲгғ¬гғігғүгҒ®еј·гҒ•гӮ’зӨәгҒҷADXгҒ®3жң¬гҒ®з·ҡгҒ§иЎЁгҒ•гӮҢгҖҒзӣёе ҙгҒ®ж–№еҗ‘ж„ҹгӮ’еҲӨж–ӯгҒҷгӮӢгҒ®гҒ«з”ЁгҒ„гӮүгӮҢгҒҫгҒҷгҖӮеҹәжң¬зҡ„гҒ«гҒҜгҖҒADXгҒҢдёҠжҳҮгҒ—гҒҰгҒ„гӮӢгҒЁгҒҚгҒ«пјӢDIгҒҢпјҚDIгӮ’дёҠ(дёӢ)гҒ«жҠңгҒ‘гҒҹгӮүгҖҒиІ·гҒ„(еЈІгӮҠ)гҒ®гӮөгӮӨгғігҒЁгҒ•гӮҢгҒҫгҒҷ

Hпјҡй«ҳеҖӨ

Lпјҡе®үеҖӨ

CпјҡзөӮеҖӨ

TRпјҡгғҲгӮҘгғ«гғјгғ»гғ¬гғігӮёпјҲTrue Rangeпјү

DMPпјҡеҹәжә–ж—ҘгҒ®й«ҳеҖӨпјҚеүҚж—ҘгҒ®й«ҳеҖӨгҒ®еҖӨ

DMNпјҡеүҚж—ҘгҒ®е®үеҖӨпјҚеҪ“ж—ҘгҒ®е®үеҖӨгҒ®еҖӨ

+DMпјҡDMPгҒ®еҖӨгҖӮгҒҹгҒ гҒ—DMPвүҰDMNгҖҒгҒҫгҒҹгҒҜгҖҒDMP<0гҒ®е ҙеҗҲгҒҜ 0гҒЁгҒҷгӮӢ

-DMпјҡDMNгҒ®еҖӨгҖӮгҒҹгҒ гҒ—DMNвүҰDMPгҖҒгҒҫгҒҹгҒҜгҖҒDMN<0гҒ®е ҙеҗҲгҒҜ 0гҒЁгҒҷгӮӢ

DXпјҡ+DIгҒЁ-DIгҒ®е·®гҒ®зө¶еҜҫеҖӨгӮ’+DIгҒЁ-DIгҒ®еҗҲиЁҲгҒ§еүІгӮҠ100гӮ’жҺӣгҒ‘гҒҹеҖӨ

tпјҡеҹәжә–ж—Ҙ

dTermпјҡжңҹй–“пјҲDIпјү

aTermпјҡжңҹй–“пјҲADXпјү

- TRгҒ®з®—еҮә

- DMPгҖҒDMNгҒ®з®—еҮә

- +DMгҖҒ-DMгҒ®з®—еҮә

в—ӢDMPвүҰDMNгҖҒгҒҫгҒҹгҒҜгҖҒDMP<0гҒ®е ҙеҗҲ

в—ӢдёҠиЁҳд»ҘеӨ–гҒ®е ҙеҗҲ+DM t = 0

в—ӢDMPвү§DMNгҖҒгҒҫгҒҹгҒҜгҖҒDMN<0гҒ®е ҙеҗҲ+DM t = DMPt

в—ӢдёҠиЁҳд»ҘеӨ–гҒ®е ҙеҗҲ−DM t = 0

−DM t = DMNt - +DIгҖҒ-DIгҒ®з®—еҮә

- DXгҒ®з®—еҮә

- ADXгҒ®з®—еҮә

еј·ејұгғ¬гӮ·гӮӘ

еј·ејұгӮЁгғҚгғ«гӮ®гғјпјҲAгғ¬гӮ·гӮӘпјүгҒЁеј·ејұдәәж°—пјҲBгғ¬гӮ·гӮӘпјүгҒ®еӨүеҢ–гҒ®зҙҜз©Қ гӮ’ж•°еҖӨеҢ–гҒ—гҒҹгӮӮгҒ®гҖӮеёӮе ҙгҒ®гӮЁгғҚгғ«гӮ®гғјгӮ„дәәж°—пјҲеҠ зҶұеәҰпјүгӮ’зўәиӘҚгҒ—гҖҒеЈІгӮҠгғ»иІ·гҒ„гӮ’еҲӨж–ӯгҒҷгӮӢйҡӣгҒ«з”ЁгҒ„гҒҫгҒҷгҖӮ

дёҖиҲ¬зҡ„гҒ«еҗ„гғ¬гӮ·гӮӘгҒҢеә•еҖӨеңҸпјҲеӨ©дә•еңҸпјүгҒ§ж ӘдҫЎгҒ®дёӢиҗҪпјҲдёҠжҳҮпјүгҒ«йҖҶиЎҢгҒ—гҒҰдёҠжҳҮпјҲдёӢиҗҪпјүгҒ—е§ӢгӮҒгӮӢгҒЁгҒҚгҒҜиІ·гҒ„пјҲеЈІгӮҠпјүгӮ·гӮ°гғҠгғ«гҒЁиЁҖгӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

Aгғ¬гӮ·гӮӘ пјҡ еј·ејұгӮЁгғҚгғ«гӮ®гғј

Bгғ¬гӮ·гӮӘ пјҡ еј·ејұдәәж°—

O пјҡ е§ӢеҖӨ

H пјҡ й«ҳеҖӨ

L пјҡ е®үеҖӨ

C пјҡ зөӮеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“

гғўгғЎгғігӮҝгғ

еҪ“ж—ҘгҒ®зөӮеҖӨгҒЁжҢҮе®ҡжңҹй–“еүҚгҒ®зөӮеҖӨгҒ®е·®гӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮ

Mom пјҡ гғўгғЎгғігӮҝгғ пјҲMomentumпјү

C пјҡ зөӮеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ99гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ25пјү

Mom t = C t - C t - Term

ROC

еҪ“ж—ҘгҒ®зөӮеҖӨ÷жҢҮе®ҡжңҹй–“еүҚгҒ®зөӮеҖӨ×100гӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮ

ROC пјҡ еӨүеҢ–зҺҮпјҲRate of Changeпјү

C пјҡ зөӮеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ99гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ25пјү

гӮөгӮӨгӮігғӯгӮёгӮ«гғ«гғ©гӮӨгғі

иЁҲз®—жңҹй–“(йҒҺеҺ»12е–¶жҘӯж—ҘгҒ§иЁҲз®—)гҒ®дёӯгҒ§гҖҒж ӘдҫЎгҒҢдёҠжҳҮгҒ—гҒҹж—Ҙж•°гҒҢ дҪ•%гҒ«гҒӘгҒЈгҒҰгҒ„гӮӢгҒӢгӮ’иЁҲз®—гҒ—ж•°еҖӨеҢ–гҒ—гҒҹгӮӮгҒ®гҖӮеЈІиІ·гҒ®гӮҝгӮӨгғҹгғігӮ°гӮ’ жҠҠжҸЎгҒҷгӮӢйҡӣгҒ«з”ЁгҒ„гҒҫгҒҷгҖӮдёҖиҲ¬зҡ„гҒ«80%д»ҘдёҠгҒҜйҒҺзҶұгҖҒ20%д»ҘдёҠгҒҜ еә•е…ҘгӮҢгҒЁиЁҖгӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

Psy пјҡ гӮөгӮӨгӮігғӯгӮёгӮ«гғ«пјҲPsychologicalпјү

C пјҡ зөӮеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“

- еүҚж—ҘжҜ”0гҒ®е ҙеҗҲгҒҜгҖҒдёҠжҳҮж—ҘгҒ®ж—Ҙж•°гӮ’0.5гҒЁгҒ—гҒҰиЁҲз®—гҒҷгӮӢ

ATR

- TRгҒ®з®—еҮә

- ATRгҒ®з®—еҮә

- 1ж—Ҙзӣ®гҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®5жң¬зӣ®гҒ®еҖӨгӮ’з®—еҮәпјүеҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®TRгҒ®з§»еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ

ΣTerm-1i=0TRt-iATRt = ×100Term - 2ж—Ҙзӣ®д»ҘйҷҚгҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®6жң¬зӣ®д»ҘйҷҚгҒ®еҖӨгӮ’з®—еҮәпјүеүҚж—ҘгҒ®ATRгҒЁеҪ“ж—ҘгҒ®TRгҒӢгӮүжҢҮ数平滑移еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ

2ATRt = ATRt-1+ ( )(TRt-ATRt-1)Term+1 - 1ж—Ҙзӣ®гҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®5жң¬зӣ®гҒ®еҖӨгӮ’з®—еҮәпјүеҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®TRгҒ®з§»еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ

CCI

еӢ•гҒҚгҒ®жҢҜе№…гҒ«еҜҫгҒ—гҒҰзҸҫеңЁгғ¬гғјгғҲгҒ®д№–йӣўгҒҢгҒ©гҒ®зЁӢеәҰгҒӘгҒ®гҒӢгӮ’жҢҮж•°еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮ

CCI пјҡ е•Ҷе“ҒгғҒгғЈгғігғҚгғ«жҢҮж•°пјҲCommodity Channel Indexпјү

H пјҡ й«ҳеҖӨ

L пјҡ е®үеҖӨ

C пјҡ зөӮеҖӨ

TP пјҡ еҹәжә–еҖӨпјҲTypical Priceпјү

MA пјҡ еҚҳзҙ”移еӢ•е№іеқҮпјҲMoving Averageпјү

MD пјҡ е№іеқҮеҒҸе·®пјҲMean Deviationпјү

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ99гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ20пјү

- TPгҒ®з®—еҮә

- MAгҒ®з®—еҮә

- MDгҒ®з®—еҮә

- CCIгҒ®з®—еҮә

гӮҰгӮЈгғӘгӮўгғ гӮә%R

еҪ“ж—ҘгӮ’еҗ«гӮҖпјҲзөӮеҖӨпјҚжҢҮе®ҡжңҹй–“гҒ®жңҖй«ҳеҖӨпјү÷пјҲжҢҮе®ҡжңҹй–“гҒ®жңҖй«ҳеҖӨпјҚжҢҮе®ҡжңҹй–“гҒ®жңҖе®үеҖӨпјү×100гӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮ

W%R пјҡ гӮҰгӮЈгғӘгӮўгғ гӮә%RпјҲWilliams %Rпјү

H пјҡ й«ҳеҖӨ

L пјҡ е®үеҖӨ

C пјҡ зөӮеҖӨ

MH пјҡ жңҖй«ҳеҖӨ

ML пјҡ жңҖе®үеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1вүҰTermвүҰ200гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ14пјү

- жҢҮе®ҡжңҹй–“гҒ®жңҖй«ҳеҖӨгҖҒжңҖе®үеҖӨгӮ’з®—еҮә

- гӮҰгӮЈгғӘгӮўгғ гӮә%RгӮ’з®—еҮә

Aroon-Indicator/Aroon-Oscillator

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®жңҖй«ҳеҖӨгҖҒжңҖе®үеҖӨгҒ®зөҢйҒҺж—Ҙж•°гӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮ

Up пјҡ гӮўгғ«гғјгғігғ»гӮўгғғгғ—пјҲжңҖй«ҳеҖӨгҒӢгӮүгҒ®зөҢйҒҺж—Ҙж•°гӮҲгӮҠз®—еҮәпјү

Down пјҡ гӮўгғ«гғјгғігғ»гғҖгӮҰгғіпјҲжңҖе®үеҖӨгҒӢгӮүгҒ®зөҢйҒҺж—Ҙж•°гӮҲгӮҠз®—еҮәпјү

H пјҡ й«ҳеҖӨ

L пјҡ е®үеҖӨ

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1вүҰTermвүҰ200гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ14пјү

- Aroon-Indicator

вҖ»жҢҮе®ҡжңҹй–“дёӯгҒ«жңҖй«ҳеҖӨгҒҫгҒҹгҒҜжңҖе®үеҖӨгҒҢиӨҮж•°еӯҳеңЁгҒ—гҒҹе ҙеҗҲгҒҜгҖҒдёҖз•ӘйҒҺеҺ»гҒ®ж—ҘгҒӢгӮүзөҢйҒҺж—Ҙж•°гҒЁгҒҷгӮӢгҖӮ

- Aroon-Oscillator

DPO

еҪ“ж—ҘгҒ®зөӮеҖӨпјҚпјҲжҢҮе®ҡжңҹй–“Г—0.5пјӢ1пјүж—ҘеүҚгҒ®жҢҮе®ҡжңҹй–“гҒ®еҚҳзҙ”移еӢ•е№іеқҮгӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҖӮ

DPO пјҡ Detrended Price Oscillator

C пјҡ зөӮеҖӨ

SMA пјҡ еҚҳзҙ”移еӢ•е№іеқҮпјҲSimple Moving Averageпјү

t пјҡ еҹәжә–ж—Ҙ

Term пјҡ жңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ4вүҰTermвүҰ200гҖҒгғҮгғ•гӮ©гғ«гғҲпјҡ20пјү

- SMAгҒ®з®—еҮә

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ§зөӮеҖӨгӮ’гӮӮгҒЁгҒ«еҚҳзҙ”移еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ - DPOгҒ®з®—еҮә

- жңҹй–“жҢҮе®ҡгҒҢеҘҮж•°гҒ®е ҙеҗҲгҖҒ0.5TermгҒ®е°Ҹж•°гҒҜеҲҮжҚЁгҒҰ

UOS

UOSпјҲUltimate OscillatorпјүгҒҜгҖҒ究жҘөгҒ®гӮӘгӮ·гғ¬гғјгӮҝгғјгҒЁиЁігҒ•гӮҢгӮӢгӮҲгҒҶгҒ«дёҖиҲ¬зҡ„гҒӘгӮӘгӮ·гғ¬гғјгӮҝгғјгҒ®ж¬ зӮ№(иЁҲз®—ж—Ҙж•°гҒҢй•·гҒ„гҒЁж„ҹеҝңеәҰгҒҢйҲҚгҒҸгҖҒзҹӯгҒ„гҒЁгғҖгғһгӮ·гҒ«гҒӮгҒҶ)гӮ’гӮ«гғҗгғјгҒҷгӮӢгӮҲгҒҶгҒ«иЁӯиЁҲгҒ•гӮҢгҒҰгҒ„гҒҫгҒҷгҖӮе…·дҪ“зҡ„гҒ«гҒҜзҹӯжңҹгҖҒдёӯжңҹгҖҒй•·жңҹгҒ®гҒқгӮҢгҒһгӮҢгҒ®жңҹй–“гҒ®ж•°еҖӨгӮ’3гҒӨиЁӯе®ҡгҒҷгӮӢгҒ“гҒЁгҒ§ејұзӮ№гҒ®е…ӢжңҚгӮ’и©ҰгҒҝгҒҰгҒ„гҒҫгҒҷгҖӮ дёҖиҲ¬зҡ„гҒ«гҖҒгғ¬гғјгғҲгҒҢе®үеҖӨгӮ’жӣҙж–°гҒ—гҒҰгҒ„гӮӢгҒ®гҒ«UOSгҒ®гғңгғҲгғ гҒҢдёӢгҒҢгӮүгҒӘгҒ„е ҙеҗҲгҖҒе®үеҖӨжӣҙж–°гҒ—гҒҹз®ҮжүҖгҒ®UOSгҒ®гғҲгғғгғ—гӮ’жҠңгҒ‘гҒҹгӮҝгӮӨгғҹгғігӮ°гӮ’иІ·гҒ„гӮ·гӮ°гғҠгғ«гҖҒгғ¬гғјгғҲгҒҢй«ҳеҖӨгӮ’жӣҙж–°гҒ—гҒҰгҒ„гӮӢгҒ®гҒ«UOSгҒ®гғҲгғғгғ—гҒҢеҲҮгӮҠдёҠгҒҢгӮүгҒӘгҒ„е ҙеҗҲгҖҒй«ҳеҖӨжӣҙж–°гҒ—гҒҹз®ҮжүҖгҒ®UOSгҒ®гғңгғҲгғ гӮ’жҠңгҒ‘гҒҹгӮҝгӮӨгғҹгғігӮ°гӮ’еЈІгӮҠгӮ·гӮ°гғҠгғ«гҒЁгҒ—гҒҫгҒҷгҖӮ

UOгҖҖгҖҖгҖҖпјҡUltimate Oscillator

HгҖҖгҖҖгҖҖгҖҖпјҡй«ҳеҖӨ

LгҖҖгҖҖгҖҖгҖҖпјҡе®үеҖӨ

CгҖҖгҖҖгҖҖгҖҖпјҡзөӮеҖӨ

TLгҖҖгҖҖгҖҖпјҡзңҹгҒ®е®үеҖӨпјҲTrue Lowпјү

BPгҖҖгҖҖгҖҖпјҡиІ·гҒ„ең§еҠӣпјҲBuying Pressuresпјү

TRгҖҖгҖҖгҖҖпјҡзңҹгҒ®еҖӨе№…(True Range)

tгҖҖгҖҖгҖҖгҖҖ пјҡ еҹәжә–ж—Ҙ

Term1пјҡ жңҹй–“1 вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ300пјү

Term2пјҡ жңҹй–“2 вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ300пјү

Term3пјҡ жңҹй–“3 вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ300пјү

- TLгҒ®з®—еҮә

- BPгҒ®з®—еҮә

- TRгҒ®з®—еҮә

- UOSгҒ®з®—еҮә

вҖ»жҢҮе®ҡжңҹй–“гҒ®Term1вүҰTerm2вүҰTerm3гҒ®е ҙеҗҲгҒ®ејҸ

пјҲ4*жҢҮе®ҡжңҹй–“жңҖе°ҸгҒ®зөҗжһң+2*жҢҮе®ҡжңҹй–“дёӯй–“гҒ®зөҗжһң+жҢҮе®ҡжңҹй–“жңҖеӨ§гҒ®зөҗжһңпјү

гғңгғ©гғҶгӮЈгғӘгғҶгӮЈгғ¬гӮ·гӮӘ

зңҹгҒ®еҖӨе№…(True Range)(TR=(|еҪ“ж—Ҙй«ҳеҖӨ-еҪ“ж—Ҙе®үеҖӨ|, |еҪ“ж—Ҙй«ҳеҖӨ-еүҚж—ҘзөӮеҖӨ|, |еҪ“ж—Ҙе®үеҖӨ-еүҚж—ҘзөӮеҖӨ|)гҒ®жңҖй«ҳеҖӨ)гӮ’зңҹгҒ®еҖӨе№…(True Range)гҒ®Nж—Ҙй–“гҒ®жҢҮ数平滑移еӢ•е№іеқҮз·ҡгҒ§еүІгҒЈгҒҹгӮӮгҒ®гҒ§зӣёе ҙгҒ®и»ўжҸӣзӮ№гӮ’еҲӨж–ӯгҒ—гҒҫгҒҷгҖӮдёҖиҲ¬зҡ„гҒ«гҖҒгғңгғ©гғҶгӮЈгғӘгғҶгӮЈгғ¬гӮ·гӮӘгҒҢпј’гӮҲгӮҠеӨ§гҒҚгҒ„е ҙеҗҲгҖҒдёҠжҳҮгғҲгғ¬гғігғүгҒҢеҸҚи»ўгҒҷгӮӢеҸҜиғҪжҖ§гҒҢй«ҳгҒҫгӮӢгҒЁгҒ„гӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

VolR пјҡгғңгғ©гғҶгӮЈгғӘгғҶгӮЈгғ¬гӮ·гӮӘпјҲVolatility Ratioпјү

TRгҖҖгҖҖпјҡгғҲгӮҘгғ«гғјгғ»гғ¬гғігӮёпјҲTrue Rangeпјү

ATRгҖҖпјҡгӮўгғҷгғ¬гғјгӮёгғ»гғҲгӮҘгғ«гғјгғ»гғ¬гғігӮёпјҲAverage True Rangeпјү

tгҖҖгҖҖгҖҖ пјҡеҹәжә–ж—Ҙ

Termпјҡжңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2вүҰTermвүҰ100пјү

- TRгҒ®з®—еҮә

- ATRгҒ®з®—еҮә

- 1ж—Ҙзӣ®гҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®5жң¬зӣ®гҒ®еҖӨгӮ’з®—еҮәпјү

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®TRгҒ®з§»еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ - 2ж—Ҙзӣ®д»ҘйҷҚгҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®6жң¬зӣ®д»ҘйҷҚгҒ®еҖӨгӮ’з®—еҮәпјү

еүҚж—ҘгҒ®ATRгҒЁеҪ“ж—ҘгҒ®TRгҒӢгӮүжҢҮ数平滑移еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ

ΣTerm-1i=0TRt-iATRt =Term2ATRt = ATRt-1+ ( )(TRt-ATRt-1)Term+1 - 1ж—Ҙзӣ®гҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®5жң¬зӣ®гҒ®еҖӨгӮ’з®—еҮәпјү

- VolRгҒ®з®—еҮә

- 1ж—Ҙзӣ®гҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®5жң¬зӣ®гҒ®еҖӨгӮ’з®—еҮәпјү

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®TRгҒ®з§»еӢ•е№іеқҮгӮ’жұӮгӮҒгӮӢгҖӮ

TRtVOlRt =ATRt - 1ж—Ҙзӣ®гҒ®з®—еҮәејҸпјҲTerm=5гҒ®е ҙеҗҲгҖҒгғҒгғЈгғјгғҲгҒ®5жң¬зӣ®гҒ®еҖӨгӮ’з®—еҮәпјү

жЁҷжә–еҒҸе·®

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®зөӮеҖӨгҒ®жҜҚжЁҷжә–еҒҸе·®гӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮжЁҷжә–еҒҸе·®гҒҢеӨ§гҒҚгҒ‘гӮҢгҒ°дҫЎж јгҒ®еӨүеӢ•гҒҜжҝҖгҒ—гҒҸгҒӘгӮҠгҖҒе°ҸгҒ•гҒ‘гӮҢгҒ°е®үе®ҡгҒ—гҒҰгҒ„гӮӢгҒЁгҒ„гҒҶгҒ“гҒЁгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

σ:жҜҚжЁҷжә–еҒҸе·®

C:зөӮеҖӨ

μ:е№іеқҮеҖӨ

t:еҹәжә–ж—Ҙ

Termпјҡжңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1≦Term≦300пјү

- еҹәжә–ж—ҘпјҲtпјүжҷӮзӮ№гҒ®е№іеқҮеҖӨгӮ’з®—еҮә

- еҹәжә–ж—ҘпјҲtпјүжҷӮзӮ№гҒ®жҜҚжЁҷжә–еҒҸе·®

жЁҷжң¬жЁҷжә–еҒҸе·®

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ®logпјҲиҮӘ然еҜҫж•°пјүгҒ®жЁҷжң¬жЁҷжә–еҒҸе·®гӮ’гӮ°гғ©гғ•еҢ–гҒ—иЎЁгҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮжЁҷжә–еҒҸе·®гҒҢеӨ§гҒҚгҒ‘гӮҢгҒ°дҫЎж јгҒ®еӨүеӢ•гҒҜжҝҖгҒ—гҒҸгҒӘгӮҠгҖҒе°ҸгҒ•гҒ‘гӮҢгҒ°е®үе®ҡгҒ—гҒҰгҒ„гӮӢгҒЁгҒ„гҒҶгҒ“гҒЁгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

σ:жЁҷжң¬жЁҷжә–еҒҸе·®

C:зөӮеҖӨ

μ:е№іеқҮеҖӨ

t:еҹәжә–ж—Ҙ

Termпјҡжңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1≦Term≦300пјү

- еҹәжә–ж—ҘпјҲtпјүжҷӮзӮ№гҒ®е№іеқҮеҖӨгӮ’з®—еҮә

- еҹәжә–ж—ҘпјҲtпјүжҷӮзӮ№гҒ®жЁҷжң¬жЁҷжә–еҒҸе·®

гғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘ

гғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘгҒҜдёҖе®ҡжңҹй–“гӮ’еҢәеҲҮгҒЈгҒҰгҖҒгҒқгҒ®й–“гҒ®ж ӘдҫЎдёҠжҳҮж—ҘгҒ®еҮәжқҘй«ҳеҗҲиЁҲгҒЁж ӘдҫЎдёӢйҷҚж—ҘгҒ®еҮәжқҘй«ҳеҗҲиЁҲгӮ’зҷҫеҲҶзҺҮпјҲ%пјүгҒ§иЁҲз®—гҒ—гҒҹгӮӮгҒ®гҒ§гҒҷгҖӮгғһгғјгӮұгғғгғҲгӮ№гғ”гғјгғүгҒ§гҒҜгҖҒ25ж—ҘгҒ§иЁҲз®—гҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ зёҰи»ёгҒ«зҷҫеҲҶзҺҮпјҲ%пјүгӮ’еҸ–гӮҠгҖҒгҒқгҒ®ж°ҙжә–гҒ«гӮҲгҒЈгҒҰиІ·гӮҸгӮҢгҒҷгҒҺгҖҒеЈІгӮүгӮҢгҒҷгҒҺгӮ’еҲӨж–ӯгҒ—гҒҫгҒҷгҖӮ

VR1пјҡгғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘ1(Volume Ratio1)

VR2пјҡгғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘ2(Volume Ratio2)

Vu пјҡеүҚж—ҘгҒЁжҜ”гҒ№дҫЎж јгҒҢдёҠжҳҮгҒ—гҒҹгҒЁгҒҚгҒ®еҮәжқҘй«ҳгҒ®еҗҲиЁҲ

Vd пјҡеүҚж—ҘгҒЁжҜ”гҒ№дҫЎж јгҒҢдёӢйҷҚгҒ—гҒҹгҒЁгҒҚгҒ®еҮәжқҘй«ҳгҒ®еҗҲиЁҲ

Ve пјҡеүҚж—ҘгҒЁжҜ”гҒ№дҫЎж јгҒҢеӨүгӮҸгӮүгҒӘгҒ„гҒЁгҒҚгҒ®еҮәжқҘй«ҳгҒ®еҗҲиЁҲ

tгҖҖ пјҡеҹәжә–ж—Ҙ

Termпјҡжңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1≦Term≦300пјү

- еҹәжә–ж—ҘпјҲtпјүжҷӮзӮ№гҒ®гғңгғӘгғҘгғјгғ гғ¬гӮ·гӮӘ

гғ¬гӮ·гӮӘгӮұгғјгӮҝгғј

гғ¬гӮ·гӮӘгӮұгғјгӮҝгғјгҒҜе№іеқҮеҖӨгҒ«еҜҫгҒҷгӮӢеҖӢеҲҘйҠҳжҹ„гҒ®е„ӘеҠЈдҪҚгӮ’еҢәеҲҘгҒ—гӮҲгҒҶгҒЁгҒҷгӮӢгӮӮгҒ®гҒ§гҖҒеӣҪеҶ…ж ӘејҸгҒ§гҒҜгҖҒеҖӢеҲҘйҠҳжҹ„гҒ®ж—ҘзөҢе№іеқҮж ӘдҫЎгҒ«еҜҫгҒҷгӮӢж ӘдҫЎеҫӘз’°гӮ’иЎЁгҒ—гҒҫгҒҷгҖӮд»–гҒ®еҖӢеҲҘйҠҳжҹ„гҒЁжҜ”ијғгҒ—гҒҰгҖҒж ӘдҫЎгҒҢдёҠеҗ‘гҒҚгҒӢдёӢеҗ‘гҒҚгҒӢж–№еҗ‘и»ўжҸӣгҒ—гҒҹгҒӢгҒ©гҒҶгҒӢгҖҒгҒӘгҒ©гҒ®гғҒгӮ§гғғгӮҜгҒҷгӮӢгҒ“гҒЁгҒҢгҒ§гҒҚгҒҫгҒҷгҖӮ

Rпјҡгғ¬гӮ·гӮӘгӮұгғјгӮҝ(Ratiocator)

CпјҡзөӮеҖӨ

Nпјҡж—ҘзөҢе№іеқҮж ӘдҫЎ

t пјҡеҹәжә–ж—Ҙ

Termпјҡжңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1≦Term≦300пјү

ж–°и¶іеҖӨ

ж–°еҖӨи¶ігҒҜгҖҒзёҰи»ёгҒ«гҒҜж ӘдҫЎгӮ’гҒЁгӮҠгҖҒжЁӘи»ёгҒ«гҒҜжҷӮй–“гҒ®жҰӮеҝөгҒҢе…ҘгӮүгҒӘгҒ„дёҚиҰҸеүҮжҷӮзі»еҲ—гғҒгғЈгғјгғҲгҒ®гҒ“гҒЁгҒ§гҒҷгҖӮгҒқгҒ®гҒҹгӮҒдёҖе®ҡгҒ®дҫЎж јеӨүеҢ–гҒҢгҒӘгҒ‘гӮҢгҒ°гҖҒгғҒгғЈгғјгғҲгҒ«гҒҜдҪ•гӮӮиЁҳе…ҘгҒ—гҒҫгҒӣгӮ“гҖӮдёҖиҲ¬гҒ«гҖҒдёүжң¬жҠңгҒҚгӮ’зҹӯжңҹгҖҒдә”жң¬жҠңгҒҚгӮ’дёӯжңҹгҖҒеҚҒжң¬жҠңгҒҚгӮ’й•·жңҹгҒЁгҒ—гҒҫгҒҷгҖӮгғһгғјгӮұгғғгғҲгӮ№гғ”гғјгғүгҒ§гҒҜгҖҒж–°еҖӨдёүжң¬жҠңгҒҚгҒ§иЎЁзӨәгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ

n пјҡ жң¬ж•° вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ2≦n≦25пјү

- 1жң¬зӣ®гҒ®ж–°еҖӨи¶ігӮ’з®—еҮәпјҲжҺЎз”ЁеҖӨгҒ®пј’гҒӨзӣ®гҒҢеҜҫиұЎпјү

- еҪ“ж—ҘзөӮеҖӨ>еүҚж—ҘзөӮеҖӨгҒ®е ҙеҗҲ

- йҷҪз·ҡпјҡй«ҳеҖӨ=еҪ“ж—ҘзөӮеҖӨгҖҒ

- е®үеҖӨпјҡеүҚж—ҘзөӮеҖӨ

- еҪ“ж—ҘзөӮеҖӨ<еүҚж—ҘзөӮеҖӨгҒ®е ҙеҗҲ

- йҷ°з·ҡпјҡй«ҳеҖӨ=еүҚж—ҘзөӮеҖӨгҖҒ

- е®үеҖӨпјҡеҪ“ж—ҘзөӮеҖӨ

- дёҠиЁҳд»ҘеӨ–пјҲеҪ“ж—ҘзөӮеҖӨ=еүҚж—ҘзөӮеҖӨпјүгҒ®е ҙеҗҲ

- жҸҸз”»еҜҫиұЎеӨ–гҒЁгҒ—гҖҒзҝҢж—ҘгӮ’еҜҫиұЎгҒ«1жң¬зӣ®гҒ®ж–°еҖӨи¶ігӮ’з®—еҮәгҒҷгӮӢгҖӮ

- еҪ“ж—ҘзөӮеҖӨ>еүҚж—ҘзөӮеҖӨгҒ®е ҙеҗҲ

- 2жң¬зӣ®д»ҘйҷҚгҒ®ж–°еҖӨи¶ігӮ’з®—еҮә

- 1жң¬еүҚгҒ®ж–°еҖӨи¶ігҒҢйҷҪз·ҡгҒ®е ҙеҗҲ

в–јеҪ“ж—ҘзөӮеҖӨпјһзӣҙиҝ‘ж–°еҖӨи¶ігҒ®й«ҳеҖӨгҒ®е ҙеҗҲ

гҖҖгҖҖйҷҪз·ҡпјҡй«ҳеҖӨ=еҪ“ж—ҘзөӮеҖӨгҖҒ

гҖҖгҖҖе®үеҖӨпјҡзӣҙиҝ‘ж–°еҖӨи¶ігҒ®й«ҳеҖӨ

в–јеҪ“ж—ҘзөӮеҖӨпјңзӣҙиҝ‘гҒӢгӮүnжң¬еҲҶгҒ®ж–°еҖӨи¶ігҒ®жңҖе®үеҖӨгҒ®е ҙеҗҲ

гҖҖгҖҖйҷ°з·ҡпјҡй«ҳеҖӨ=1жң¬еүҚгҒ®ж–°еҖӨи¶ігҒ®е®үеҖӨгҖҒ

гҖҖгҖҖе®үеҖӨпјҡеҪ“ж—ҘзөӮеҖӨ

в–јдёҠиЁҳд»ҘеӨ–гҒ®е ҙеҗҲ

гҖҖгҖҖжҸҸз”»еҜҫиұЎеӨ–

- 1жң¬еүҚгҒ®ж–°еҖӨи¶ігҒҢйҷ°з·ҡгҒ®е ҙеҗҲ

гҖҖгҖҖйҷ°з·ҡпјҡй«ҳеҖӨ=1жң¬еүҚгҒ®ж–°еҖӨи¶ігҒ®е®үеҖӨгҖҒ

гҖҖгҖҖе®үеҖӨпјҡеҪ“ж—ҘзөӮеҖӨ

в–јеҪ“ж—ҘзөӮеҖӨпјһзӣҙиҝ‘гҒӢгӮүnжң¬еҲҶгҒ®ж–°еҖӨи¶ігҒ®жңҖй«ҳеҖӨгҒ®е ҙеҗҲ

гҖҖгҖҖйҷҪз·ҡпјҡй«ҳеҖӨ=еҪ“ж—ҘзөӮеҖӨгҖҒе®үеҖӨпјҡзӣҙиҝ‘ж–°еҖӨи¶ігҒ®й«ҳеҖӨ

в–јдёҠиЁҳд»ҘеӨ–гҒ®е ҙеҗҲ

жҸҸз”»еҜҫиұЎеӨ–

- 1жң¬еүҚгҒ®ж–°еҖӨи¶ігҒҢйҷҪз·ҡгҒ®е ҙеҗҲ

йҖҶгӮҰгӮ©гғғгғҒжӣІз·ҡ

ж ӘдҫЎгҒЁеҮәжқҘй«ҳгҒ®й–ўдҝӮгҒӢгӮүзӣёе ҙгӮ’дәҲжё¬гҒ—гҒҫгҒҷгҖӮгғҒгғЈгғјгғҲеҢ–гҒҷгӮӢгҒЁгҖҒеҹәжң¬зҡ„гҒӘж ӘдҫЎзҝ’жҖ§гҒӢгӮүжҷӮиЁҲгҒЁйҖҶе‘ЁгӮҠгҒ«гҒӘгӮӢгҒ“гҒЁгҒӢгӮүгҖҢйҖҶгӮҰгӮ©гғғгғҒгҖҚгҒЁеҗҚгҒҘгҒ‘гӮүгӮҢгҒҫгҒ—гҒҹгҖӮ

C гҖҖ пјҡйҖҶгӮҰгӮ©гғғгғҒжӣІз·ҡпјҲCounterClockCurveпјү

SMAпјҡеҚҳзҙ”移еӢ•е№іеқҮпјҲSimple Moving Averageпјү

VMAпјҡеҮәжқҘй«ҳ移еӢ•е№іеқҮпјҲVolume Moving Averageпјү

t гҖҖгҖҖ пјҡеҹәжә–ж—Ҙ

Termпјҡжңҹй–“ вҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1≦Term≦300пјү

- SMAгҒ®з®—еҮә

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ§зөӮеҖӨгӮ’е…ғгҒ«SMAгӮ’жұӮгӮҒгӮӢ

пјҲSMAгҒ®з®—еҮәгҒҜгҖҢеҚҳзҙ”移еӢ•е№іеқҮз·ҡгҖҚеҸӮз…§пјү - VMAгҒ®з®—еҮә

еҪ“ж—ҘгӮ’еҗ«гӮҖжҢҮе®ҡжңҹй–“гҒ§еҮәжқҘй«ҳгӮ’е…ғгҒ«VMAгӮ’жұӮгӮҒгӮӢ

пјҲVMAгҒ®з®—еҮәгҒҜгҖҢеҮәжқҘй«ҳгҖҚеҸӮз…§пјү - ж ӘдҫЎз§»еӢ•е№іеқҮгӮ’зёҰи»ёгҖҒеҮәжқҘй«ҳ移еӢ•е№іеқҮгӮ’жЁӘи»ёгҒ«гҒЁгӮҠгҖҒйҖҶгӮҰгӮ©гғғгғҒжӣІз·ҡгӮ’еј•гҒҸ

- йҖҶгӮҰгӮ©гғғгғҒгҒ®гӮөгӮӨгӮҜгғ«гҒҜж¬ЎгҒ®йҖҡгӮҠгҒ§гҒҷгҖӮ

- ж ӘдҫЎгҒҜдәәж°—еңҸеӨ–гҒ§гҒӮгӮӢгҒҢгҖҒеҮәжқҘй«ҳгҒҢеў—еҠ гҒ—гҒҜгҒҳгӮҒгҒҫгҒҷ(йҷҪи»ўгҒ®е…ҶгҒ—)гҖӮ

- еҮәжқҘй«ҳгҒ®еў—гҒҲгҖҒж ӘдҫЎгӮӮдёҠжҳҮгҒ—гҒҜгҒҳгӮҒгҒҫгҒҷ(иІ·гҒ„гӮ·гӮ°гғҠгғ«)гҖӮ

- еҮәжқҘй«ҳгҒҜеӨүеӢ•гҒ—гҒӘгҒ„гҒҢгҖҒж ӘдҫЎгҒҜгҒӘгҒҠгӮӮдёҠжҳҮгҒ—гҒҫгҒҷ(жҠјгҒ—зӣ®иІ·гҒ„)гҖӮ

- ж ӘдҫЎдёҠжҳҮгӮӮйҲҚгӮҠгҒҜгҒҳгӮҒгҖҒеҮәжқҘй«ҳгҒҜжёӣе°‘гҒ—гҒҜгҒҳгӮҒгҒҫгҒҷ(еҗ№гҒҚеҖӨеЈІгӮҠ)гҖӮ

- ж ӘдҫЎгҒ®дёҠжҳҮгҒҜжӯўгҒҫгӮӢгҒҢгҖҒгҒӘгҒҠгӮӮеҮәжқҘй«ҳгҒҜжёӣе°‘гҒ—з¶ҡгҒ‘гҒҫгҒҷ(йҷ°и»ўгҒ®е…ҶгҒ—)гҖӮ

- гҒ•гӮүгҒ«еҮәжқҘй«ҳгҒҜжёӣе°‘гҒ—гҖҒж ӘдҫЎгӮӮдёӢиҗҪгҒ—е§ӢгӮҒгҒҫгҒҷ(еЈІгӮҠгӮ·гӮ°гғҠгғ«)гҖӮ

- еҮәжқҘй«ҳгӮӮжёӣгӮҠгҖҒж ӘдҫЎгӮӮдёӢиҗҪгҒ—гҒҫгҒҷ(жҲ»гӮҠеЈІгӮҠ)гҖӮ

- ж ӘдҫЎгҒҜдёӢгҒ’з¶ҡгҒ‘гӮӢгҒҢгҖҒеҮәжқҘй«ҳгҒ«еӣһеҫ©гҒ®е…ҶгҒ—гҒҢиҰӢгҒҲгҒҜгҒҳгӮҒгҒҫгҒҷ(зӘҒгҒЈиҫјгҒҝиІ·гҒ„)гҖӮ

гғқгӮӨгғігғҲгӮўгғігғүгғ•гӮЈгӮ®гғҘгӮў

гғқгӮӨгғігғҲгғ»гӮўгғігғүгғ»гғ•гӮЈгӮ®гғҘгӮўпјҲпј°&пјҰпјүгҒҜгҖҒзёҰи»ёгҒ«гҒҜж ӘдҫЎгӮ’гҒЁгӮҠгҖҒжЁӘи»ёгҒ«гҒҜжҷӮй–“гҒ®жҰӮеҝөгҒҢе…ҘгӮүгҒӘгҒ„дёҚиҰҸеүҮжҷӮзі»еҲ—гғҒгғЈгғјгғҲгҒ§гҒҷгҖӮгҒқгҒ®гҒҹгӮҒдёҖе®ҡгҒ®дҫЎж јеӨүеҢ–гҒҢгҒӘгҒ‘гӮҢгҒ°гҖҒгғҒгғЈгғјгғҲгҒ«гҒҜдҪ•гӮӮиЁҳе…ҘгҒ—гҒҫгҒӣгӮ“гҖӮ欧зұігҒ§еёёз”ЁгҒ•гӮҢгҒҰгҒ„гӮӢдәәж°—гҒ®й«ҳгҒ„гғҒгғЈгғјгғҲгҒ§гҒҷгҖӮ

wпјҡеҖӨе№…гҖҖвҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ0.1≦w≦200пјү

nпјҡи»ўжҸӣж•°гҖҖвҖҰиЁӯе®ҡз”»йқўгӮҲгӮҠеӨүжӣҙеҸҜпјҲ1≦n≦200пјү

- дҪңеӣігҒ®гғ«гғјгғ«

- гҒІгҒЁгҒӨгҒІгҒЁгҒӨгҒ®Г—еҚ°гҒҠгӮҲгҒів—ӢеҚ°гҒҜгҖҒдҫЎж јгҒ®1еҚҳдҪҚпјҲпјқгғқгӮӨгғігғҲпјүгӮ’ж„Ҹе‘ігҒ—гҒҫгҒҷгҖӮ

- дҫЎж јгҒҜзөӮеҖӨпјҲеӨ§еј•еҖӨпјүгӮ’жҺЎз”ЁгҒ—гҒҫгҒҷгҖӮ

- дёҠжҳҮгҒҷгӮҢгҒ°Г—еҚ°гӮ’гҖҒдёӢиҗҪгҒҷгӮҢгҒ°в—ӢеҚ°гӮ’иЁҳе…ҘгҒ—гҒҫгҒҷгҖӮ

- гҒқгӮҢгҒһгӮҢгҒ®еҲ—пјҲгӮігғ©гғ пјүгҒҜгҖҒдёҠжҳҮгҒӢдёӢйҷҚгҒӢгҒ®дёҖж–№гҒ®гҒҝгӮ’зӨәгҒ—гҖҒГ—еҚ°гҒЁв—ӢеҚ°гҒҜеҗҢгҒҳеҲ—гҒ«гҒҜиЁҳе…ҘгҒ—гҒҫгҒӣгӮ“гҖӮ

- дҫЎж јгҒҢж–№еҗ‘и»ўжҸӣгҒ—гҒҹжҷӮгҒҜгҖҒеҸігҒ«дёҖеҲ—移еӢ•гҒ—гҒҰиЁҳе…ҘгҒ—гҒҫгҒҷгҖӮгҒқгҒ®гҒҹгӮҒГ—еҚ°гҒЁв—ӢеҚ°гҒҜдёҖеҲ—гҒҠгҒҚгҒ«зҸҫгӮҸгӮҢгҒҫгҒҷгҖӮ

- Г—еҚ°гҒЁв—ӢеҚ°гҒҜдёҖеҲ—гҒ«еҝ…гҒҡдёүгҒӨд»ҘдёҠиЁҳе…ҘгҒ—гҒҫгҒҷгҖӮгҒӨгҒҫгӮҠдҫЎж јгҒ®ж–№еҗ‘и»ўжҸӣгҒ«гҒҜгҖҒдҫЎж јж°ҙжә–гҒ«еҝңгҒҳгҒҹдёүжһ д»ҘдёҠгҒ®дҫЎж јеӨүеӢ•гҒҢеҝ…иҰҒгҒ§гҒҷгҖӮгҒ“гӮҢгӮ’дёүжһ и»ўжҸӣпјҲгӮ№гғӘгғјгғ»гғқгӮӨгғігғҲгғ»гғӘгғҗгғјгӮөгғ«пјүгҒЁиЁҖгҒ„гҒҫгҒҷгҖӮгғ«гғјгғ«гҒ«гӮҲгӮҠгҖҒдёҠжҳҮзӣёе ҙгҖҒдёӢйҷҚзӣёе ҙгҒЁгӮӮеҲ—гӮ’еӨүгҒҲгҒҰГ—еҚ°гҒҫгҒҹгҒҜв—ӢеҚ°гӮ’иЁҳе…ҘгҒҷгӮӢжҷӮгҒҜгҖҒдёҖжһ гҒӮгҒ‘гҒҰгҒӢгӮүжӣёгҒҚиҫјгҒҝгҒҫгҒҷгҖӮгҒ“гҒ®гҒҹгӮҒгҖҒзөҗеұҖгҒҜеӣӣжһ д»ҘдёҠгҒ®дҫЎж јеӨүеҢ–гҒҢеҲ—гӮ’еӨүгҒҲгӮӢгҒҹгӮҒгҒ«гҒҜеҝ…иҰҒгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮгҒҹгҒ гҒ—гҖҒеҗҢгҒҳж–№еҗ‘гҒ«еӢ•гҒ„гҒҰгҒ„гӮӢй–“гҒҜдёҠжҳҮгҖҒдёӢйҷҚгҒЁгӮӮдёҖжһ гҒ§гӮӮиЁҳе…ҘгҒ—гҒҫгҒҷгҖӮ

- дёҠжҳҮжҷӮгҒ§гӮӮгҖҒдёӢйҷҚжҷӮгҒ§гӮӮ1гғқгӮӨгғігғҲгҒ«жәҖгҒҹгҒӘгҒ„з«Ҝж•°гҒҜеҲҮгӮҠжҚЁгҒҰгҒҫгҒҷгҖӮ

- ж ӘејҸеҲҶеүІзӯүгҒ®жЁ©еҲ©иҗҪгҒЎгҒҢгҒӮгҒЈгҒҹе ҙеҗҲгҒҜгҖҒгғӯгӮҰгӮҪгӮҜи¶ігҒ§гҒҜгғһгғүпјҲз©әй–“пјүгҒҢз©әгҒҚгҒҫгҒҷгҒҢгҖҒгғһгғјгӮұгғғгғҲгӮ№гғ”гғјгғүгҒ®гғқгӮӨгғігғҲ&гғ•гӮЈгӮ®гғҘгӮўгҒ§гҒҜгҒқгҒ®гҒҫгҒҫеј•гҒҚз¶ҷгҒ„гҒ§иЁҳе…ҘгҒ—гҒҫгҒҷгҖӮ

йЁ°иҗҪдҫЎж ј

гғҒгғЈгғјгғҲз”»йқўгҒ§иЎЁзӨәгҒ—гҒҰгҒ„гӮӢж©ҹй–ўгҒ®е·Ұз«ҜгҒ®зөӮеҖӨгӮ’еҹәжә–еҖӨгҒЁгҒ—гҒҰгҖҒгҒқгҒ®еҫҢгҒ®йЁ°иҗҪдҫЎж јгӮ’гғ©гӮӨгғігҒ§иЎЁзӨәгҒ—гҒҹгӮӮгҒ®гҖӮ

UDпјҡйЁ°иҗҪдҫЎж јпјҲUp Down Priceпјү

BPпјҡз”»йқўгҒ§иЎЁзӨәгҒ•гӮҢгҒҰгҒ„гӮӢжңҹй–“гҒ®е·Ұз«ҜгҒ®зөӮеҖӨпјҲBase Priceпјү

C пјҡзөӮеҖӨ

t пјҡеҹәжә–ж—Ҙ

- еҹәжә–ж—ҘгҒ®йЁ°иҗҪдҫЎж јгҒҜпјҗгҒЁгҒ—гҒҫгҒҷ

- еҹәжә–ж—Ҙд»ҘйҷҚгҒ®йЁ°иҗҪдҫЎж јгҒ®з®—еҮә

йЁ°иҗҪзҺҮ

гғҒгғЈгғјгғҲз”»йқўгҒ§иЎЁзӨәгҒ—гҒҰгҒ„гӮӢж©ҹй–ўгҒ®е·Ұз«ҜгҒ®зөӮеҖӨгӮ’еҹәжә–гҒЁгҒ—гҒҰгҖҒгҒқгҒ®еҫҢгҒ®йЁ°иҗҪзҺҮгӮ’гғ©гӮӨгғігҒ§иЎЁзӨәгҒ—гҒҹгӮӮгҒ®гҖӮ

PCпјҡйЁ°иҗҪзҺҮпјҲPercentage Changeпјү

BPпјҡз”»йқўгҒ§иЎЁзӨәгҒ•гӮҢгҒҰгҒ„гӮӢжңҹй–“гҒ®е·Ұз«ҜгҒ®зөӮеҖӨпјҲBase Priceпјү

C пјҡзөӮеҖӨ

t гҖҖпјҡеҹәжә–ж—Ҙ

- еҹәжә–ж—ҘгҒ®йЁ°иҗҪзҺҮгӮ’100гҒЁгҒ—гҒҫгҒҷ

- еҹәжә–ж—Ҙд»ҘйҷҚгҒ®йЁ°иҗҪзҺҮгҒ®з®—еҮә

гӮ«гӮ®и¶і

гӮ«гӮ®и¶ігҒҜж–°еҖӨи¶ігҖҒгғқгӮӨгғігғҲгӮўгғігғүгғ•гӮЈгӮ®гғҘгӮўгҒЁеҗҢж§ҳгҖҒйқһжҷӮзі»еҲ—гғҒгғЈгғјгғҲгҒ§гҖҒдҫЎж јгҒ®йЁ°иҗҪгӮ’1жң¬гҒ®гғ©гӮӨгғігӮ’дҪҝз”ЁгҒ—гҒҰжҸҸз”»гҒ—гҒҫгҒҷгҖӮе…·дҪ“зҡ„гҒ«гҒҜдҫЎж јдёҠжҳҮ(дёӢйҷҚ)жҷӮгҒҜгғ©гӮӨгғігӮ’дёҠ(дёӢ)гҒ«жҸҸз”»гҒ—гҖҒзӣҙиҝ‘й«ҳеҖӨ(е®үеҖӨ)гҒӢгӮүдёҖе®ҡзҺҮд»ҘдёҠгҒ®дёӢиҗҪ(дёҠжҳҮ)гҒҢгҒӮгҒЈгҒҹе ҙеҗҲгҒ«гҖҒгғ©гӮӨгғігӮ’жЁӘгҒ«гҒҡгӮүгҒ—гҒҰжҸҸз”»гҒ—гҒҫгҒҷгҖӮ

е№іеқҮи¶і

е§ӢеҖӨгҒҜеүҚгҒ®и¶ігҒ®е®ҹдҪ“гҒ®е§ӢеҖӨгҒЁзөӮеҖӨгҒ®дёӯеҝғгҒ«гҖҒзөӮеҖӨгҒҜеҪ“ж—ҘгҒ®е§ӢеҖӨгғ»й«ҳеҖӨгғ»е®үеҖӨгғ»зөӮеҖӨгҒ®е№іеқҮгҒЁгҒ—гҒҰгғңгғғгӮҜгӮ№гӮ’жҸҸз”»гҒҷгӮӢи¶ігҒ®зЁ®йЎһгҒ§гҒҷгҖӮ

е§ӢеҖӨ=(еүҚж—ҘгҒ®е№іеқҮи¶ігҒ®е§ӢеҖӨ+еүҚж—ҘгҒ®е№іеқҮи¶ігҒ®зөӮеҖӨ)/2

зөӮеҖӨ=(еҪ“ж—ҘгҒ®е§ӢеҖӨ+еҪ“ж—ҘгҒ®й«ҳеҖӨ+еҪ“ж—ҘгҒ®е®үеҖӨ+еҪ“ж—ҘгҒ®зөӮеҖӨ)/4

з”»йқўиЎЁзӨәгҒ®1жң¬зӣ®гҖҒ2жң¬зӣ®гҒ®е№іеқҮи¶ігҒ«й–ўгҒ—гҒҰгҒҜгҖҒд»ҘдёӢгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

1жң¬зӣ®гҒ®е№іеқҮи¶іпјҡзӣҙеүҚгҒ®е№іеқҮи¶ігҒҢгҒӘгҒҸе§ӢеҖӨгҒҢз®—еҮәеҮәжқҘгҒӘгҒ„гҒҹгӮҒгҖҒжҸҸз”»еҜҫиұЎеӨ–

2жң¬зӣ®гҒ®е№іеқҮи¶іпјҡзӣҙеүҚгҒ®е№іеқҮи¶ігҒҢгҒӘгҒ„гҒҹгӮҒгҖҒе§ӢеҖӨгӮ’дёӢиЁҳеҖӨгӮҲгӮҠз®—еҮәгҒҷгӮӢ

2жң¬зӣ®гҒ®е№іеқҮи¶ігҒ®е§ӢеҖӨ=(еүҚж—ҘгҒ®е§ӢеҖӨ+еүҚж—ҘгҒ®й«ҳеҖӨ+еүҚж—ҘгҒ®е®үеҖӨ+еүҚж—ҘгҒ®зөӮеҖӨ)/4

йҷ°з·ҡгҖҒйҷҪз·ҡгҒ®йҒ•гҒ„гҒҜд»ҘдёӢгҒ®йҖҡгӮҠгҒ§гҒҷгҖӮ

йҷ°з·ҡпјҡе§ӢеҖӨвү§зөӮеҖӨ

йҷҪз·ҡпјҡе§ӢеҖӨ<зөӮеҖӨ

е№іеқҮи¶ігҒ®й«ҳеҖӨгҒЁе®үеҖӨгҒҜгҖҒеҪ“ж—ҘгҒ®й«ҳеҖӨгҒЁе®үеҖӨгӮ’з”ЁгҒ„гӮӢгҖӮдҪҶгҒ—гҖҒ

е№іеқҮи¶ігҒҢйҷ°з·ҡгҒ§еҪ“ж—ҘгҒ®й«ҳеҖӨпјңе№іеқҮи¶ігҒ®е§ӢеҖӨгҒ®е ҙеҗҲгҖҒе№іеқҮи¶ігҒ®й«ҳеҖӨ=е№іеқҮи¶ігҒ®е§ӢеҖӨгҒЁгҒҷгӮӢгҖӮ

е№іеқҮи¶ігҒҢйҷҪз·ҡгҒ§еҪ“ж—ҘгҒ®е®үеҖӨпјһе№іеқҮи¶ігҒ®е§ӢеҖӨгҒ®е ҙеҗҲгҖҒе№іеқҮи¶ігҒ®е®үеҖӨ=е№іеқҮи¶ігҒ®е§ӢеҖӨгҒЁгҒҷгӮӢгҖӮ